A Receita Federal volta a alertar para a oportunidade de autorregularização. Em sua nova fase, a operação “Fonte Não Pagadora” oferece a cerca de seis mil empresas a chance de se autorregularizarem, evitando assim as penalidades decorrentes de uma fiscalização.

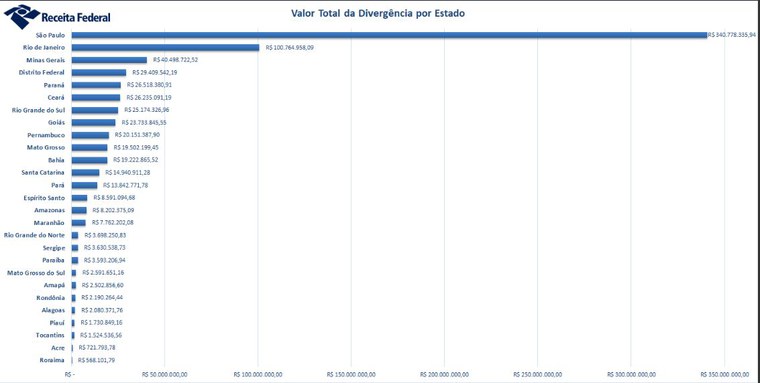

Nesta etapa, em mais uma ação em âmbito nacional, a Superintendência da Receita Federal do Brasil na 1ª Região Fiscal, com sede em Brasília, enviou 5,9 mil cartas para empresas que declararam retenções em Declaração do Imposto de Renda Retido na Fonte (Dirf), no montante de R$ 750 milhões, cujos recolhimentos correspondentes não foram encontrados nas bases da Receita Federal.

Para fins de autorregularização, as empresas devem efetuar o recolhimento ou parcelamento das diferenças entre os valores declarados e não recolhidos, acompanhados dos acréscimos legais, até o prazo de 19 de novembro de 2024.

As orientações para autorregularização estão no texto da carta que foi enviada para o endereço cadastral constante do sistema de CNPJ (Cadastro Nacional da Pessoa Jurídica) e as inconsistências podem ser consultadas em demonstrativo anexo à correspondência.

Para confirmar a veracidade das cartas, as empresas podem consultar a caixa postal, mediante acesso ao e-CAC, na página da Receita Federal, clicar em “Portal e-CAC”.

Nas três edições anteriores da operação, ao total, 42.608 cartas foram encaminhadas aos contribuintes. O percentual de autorregularização partiu de 13,3% em 2021 para 54,77% em 2023. Em 2024, na primeira edição da operação, a conformidade tributária foi aceita por 57,82% dos contribuintes contactados pela Receita Federal. As autorregularizações alcançaram um total de R$1,37 bilhão e, para quem não aproveitou a oportunidade, foram efetuados lançamentos que totalizaram R$1,29 bilhão.

- Fonte Não Pagadora

Fonte: Receita Federal